我们日利率都是觉得这个利息非常低的,觉得很少的利息就能借到钱了,感觉也挺好的,所以就很心动的,但是其实换算过来,实际上这个年利率是非常高的。下面小编给你举个简单的例子:

按照移动支付网的说法,三种贷款收费标准中:“1000元一天只需5美分”、“日利率0.05%”和“年化利率14.6%”哪个更划算?

答案是第三。根据类似的描述,第三种可以翻译为“借1000元一天只需要4美分”或“日利率为万分之四(即0.04%)”,而前两种的年化利率为18.25%。

以前网贷产品大多用前两种说法,现在不行了。不久前,中国人民银行发布了2021年第3号公告,明确所有贷款产品都要表示贷款的年化利率。所以这个就是为什么政策规定借贷产品要明示年利率!

借贷产品明示年化利率

中国人民银行认为,表示贷款年化利率有利于维护贷款市场竞争秩序,保护金融消费者的合法权益。

根据规定,所有从事贷款业务的机构,在通过网站、移动应用、海报等渠道进行营销时,都应以明显的方式向借款人显示年化利率,并在签订贷款合同时予以明确。

从事贷款业务的机构包括但不限于为贷款业务提供广告或展示平台的吸收存款金融机构、汽车金融公司、消费金融公司、小额贷款公司、互联网平台等。换句话说,很多点对点的借贷产品,比如蚂蚁贷款、JD.COM金条、美团生活费、滴滴贷款、字节贷款、360贷款、微贷等。都需要表示贷款的年化利率。

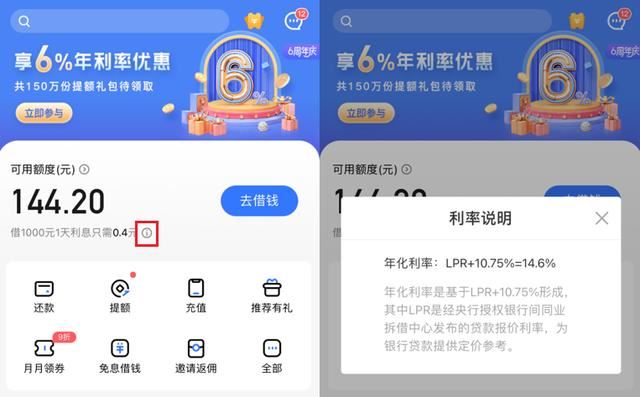

从左到右:蚂蚁借贷、JD.COM金条和美国群体的生活费用

注:利率因人而异,此数字不代表产品利率的一般情况

根据移动支付网络

了解,目前多数网络借贷产品均已加入年化利率展示,但大多数也同时保留了此前的费率描述形式。中国人民银行表示,平台可根据需要同时展示日利率、月利率等信息,但不应比年化利率更明显。不过,若严格按此标准仍然有不规范的情形,比如招联金融App并没有在明显位置展示年化利率,而是需要点击特定位置后弹出利率说明。

招联金融App

除了贷款产品,蚂蚁花呗、京东白条、美团月付、滴滴月付等“信用支付+贷款”产品,也已在需要收费的分期环节,明示贷款年化利率。

花呗交易分期

规定还表明,贷款年化利率应以对借款人收取的所有贷款成本与其实际占用的贷款本金的比例计算,并折算为年化形式。其中,贷款成本应包括利息及与贷款直接相关的各类费用,贷款本金应在贷款合同或其他债权凭证中载明。若采用分期偿还本金方式,则应以每期还款后剩余本金计算实际占用的贷款本金。也就是说,消费者实际使用资金的成本全部都会算入年化利率统一展示,避免以其他名义收费而绕过这次的规定。

事实上,去年11月开始实行的《中国人民银行金融消费者权益保护实施办法》就有类似规定,银行、支付机构应当依据金融产品或服务的特性,及时、真实、准确、全面地向金融消费者披露贷款产品的年化利率。

只是彼时尚未强制“明示”规定,因此在实际情况下,贷款产品的年化利率通常被隐至深处,明处的收费情况则以“一天只需5毛”“日利率0.05%”等面貌示人,往往能给消费者以“便宜”的错觉。

一起撕下“便宜”的伪装

说到底,商品(服务)价格是一种认知。

市场上利用消费者心理对产品进行定价的例子比比皆是,贷款产品也不例外,带上“5毛”“0.05%”此类字眼,似乎给人感觉费率更便宜。

“每天利息只需5毛钱”属于每日等值价格说法,或者说分期要价。通常情况下,相对于提示一年需额外收费146元,5毛/天收费提示更容易形成低价认知,即便后者更贵。在做决策的时候,借款人容易下意识选择数字更小的那个。

“日利率0.05%”和“年利率14.6%”的区别除了“变年为日”之外,左数字(小数点左边)越小则越容易给人带来低价认知。大脑转换数字的过程是快速且无意识的,而左数字通常起到锚定感知的作用,就像“1.99”看上去比“2.00”便宜很多一样。

在投资理财领域,年化利率是一个比较明确的概念。因此,平台对理财产品收益和贷款费率的数字展示通常相反,采用数字较大的展示形式,类似“xx年化收益5%”“每万份收益xx元”都比较常见,“投资1千每天赚8分”显然没什么吸引力。

当年化利率成为收入锚定感知,并且稳定5%回报率已是比较可观的情况下,直接展示14.6%、18.25%的贷款收费标准,与相对可怜的投资回报率直接对比,贷款“贵”的感知将变得无比赤裸。

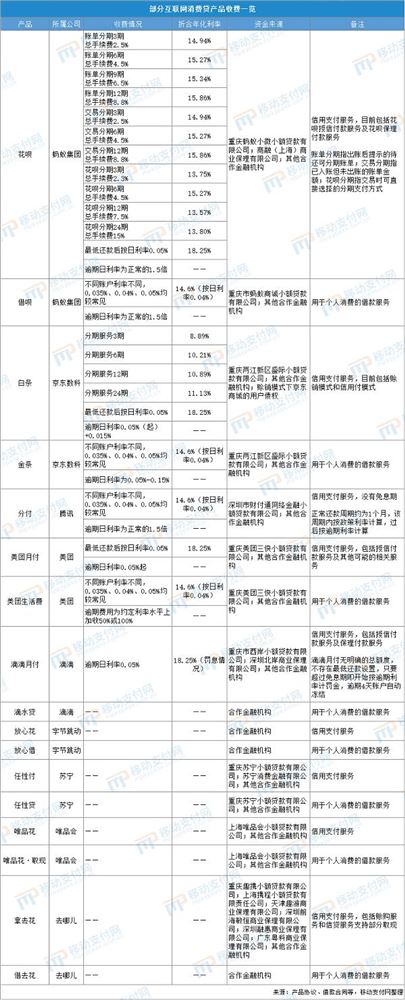

部分网络贷款产品收费情况

过去的2020年,关于过度消费,特别是年轻人的非理性消费讨论此起彼伏。目前,不少居民出现共债、负债过高等风险。某种程度上,在疫情等黑天鹅事件影响下,这种风险也更容易显现出来。

从去年开始,无论是信用卡降额、信用卡取消第三方收单机构刷卡积分、银行严控贷款资金用途、信用贷产品针对特定人群降额还是这次明示贷款年化利率,集体撕下“便宜”的伪装,从监管到机构,似乎都希望给个人信贷降降温。